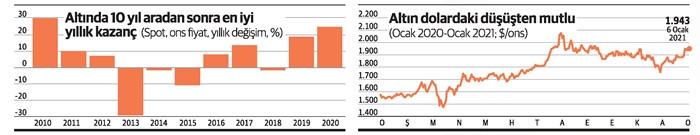

Altın 2020 yılında adeta ‘show’ yaptı. 1.518 dolardan başladığı 2020 yılı içinde 2.075 dolara kadar yükselerek tüm zamanların en yüksek seviyesine çıktı. Korona aşısı haberleriyle bir anda düşüş trendine girse de yılı yaklaşık yüzde 25 kazançla kapatmayı başardı. Yeni yılda altın fiyatlarının nasıl hareket edeceği konusunda kimileri temkinli olsa da genel kanı, dolar üzerinde baskı yaratan sorunların 2021 yılına taşınacağı. Ve dolardaki düşüşe karşı en iyi korunma araçlarından biri olarak ise altın gösteriliyor. Diğerleri için ise G10 para birimleri ve bazı gelişen ülke paraları.

Önce piyasaların yeni yıla nasıl girdiğine bakmak gerek. 2021’de piyasalarda etkisini hissettirecek sorunların başında küresel COVID-19 salgını, Suudi Arabistan ile Rusya yaşanmakta olan petrol fiyatı savaşı, Brexit ile ilgili devam eden belirsizlikler, ABD başkanlık seçimleri kaynaklı sıkıntılar etkileri 2021’de hissedilecek olaylar. Ayrıca son zamanlarda geri planda olan ‘ticaret savaşları’ konusu zaman zaman gündeme geliyor. Son gelen verilere göre Çin’in Faz 1 ticaret anlaşmasında ABD’den almayı taahhüt ettiği malların neredeyse yarısını aldığını işaret etti. Bu konu ilerleyen günlerde tekrar gündeme gelebilir. Özellikle Joe Biden’ın 2021 yılında Başkanlık koltuğuna oturduktan sonra alacağı tavır yakından izlenecek.

Merkez bankalarının bu ortamda rekor seviyelerde işsizlik ve borç ile mücadele edebilmek amacıyla para basmaya devam etmesi, güvenli liman arayan yatırımcıların portföylerini çeşitlendirmek için önemli bir araç konumunu sağlamlaştırabilir. Hükümetlerin harcamalarını fonlamak için vergi gelirlerinin azalması nedeniyle para yaratma işi matbaalara düşüyor. McKinsey tarafından yapılan bir araştırma, 2020 yılında sağlanan teşvikin 2008 ila 2009 küresel mali kriz döneminde alınan önlemleri geride bıraktığını gösteriyor. Genellikle, parasal gevşeme meydana geldiğinde, yatırımcılar olası enflasyona karşı korunmak için ABD Doları’ndan altına geçerek fiyatları yükseltir.

Finans kuruluşlarının hazırladığı senaryolara bakıldığında, UBS’e göre 2021’de zayıflaması beklenen dolara karşı en iyi 3 korunma aracından biri altın. İsviçre merkezli banka, 2020 sonlarında yayınladığı bir raporda, altın ve petrol ile yükseliş beklentisini korudu. Kurumun değerlendirmesine göre altın merkez bankalarının teşvik edici politikaları nedeniyle sıçrama yapabilir.

Dolar endeksi Mart’taki zirvenin yüzde 14 altında

Dolar endeksinin Mart 2020’deki yılın zirvesinin yüzde 14 altına gerilemiş durumda. UBS ekonomistleri 2021’de dolarda zayıflığın sürmesini bekliyor. UBS, yatırımcının 2021 yılında G10 para birimleri, bazı gelişmekte olan ülke paralarına ve altına yönelmesi tavsiyesinde bulunuyor. Doların son yıllarda diğer para birimleri karşısında sahip olduğu faiz oranı avantajının aşınmaya başladığını ifade eden ekonomistler şöyle diyor: “ABD Doları karşısında Euro, İngiliz Sterlini, Japon Yeni, İsviçre Frangı ve Avustralya Doları’nda orta ve uzun vadeli yukarı yönlü potansiyel görüyoruz.

Euro/dolar için beklenti 1.25 seviyeleri

Euro/doların 2021 sonuna kadar 1,20-1,25 aralığına yükseleceğini tahmin ediyoruz. Hindistan Rupisi ve Endonezya Rupisi gibi yüksek getirili Asya para birimleri ve Rus Rublesi küresel ekonomik iyileşmeden fayda sağlayabilir. Altın’ın 2020’deki kadar olmamakla birlikte 2021’de jeopolitik belirsizliğe karşı bir koruma görevi görebileceğini düşünüyoruz.”

Bank of America da benzer görüş bildirdi ve doların 2021’de 1.20/1.25 aralığında seyredeceği tahmininde bulundu. Julius Bear, Euro/dolar paritesinin gelecek 12 ay içinde ortalama 1.24’e çıkmasını bekliyor. Nordea ise 2021’in ikinci yarısında paritenin 125-1.27 seviyesini hedeflediğini belirtiyor.

Mavi dalga senaryosu 1.965 doları getirdi

ABD’de Senato seçimlerini Demokratlar kazandı. Georgia eyaletine ait iki sandalyeyi Demokrat adayların kazanması ile sandalye dağılımı Cumhuriyetçiler ile Demokratlar arasında 50-50 olarak bölüşüldü. Yalnız Senato Başkanı olan Demokrat Kamala Harris sayesinde ağırlık Demokratlar tarafına geçmiş oldu. Mavi dalga senaryosunun gerçekleşmesi ile güçlü teşvik paketi beklentileri destekleniyor. Ons altın tarafında bu hafta 1.965 direncine yaklaşılmasının ardından Hazine kağıtlarının faizindeki artışla baskı altına girerek 1.900 doların altına geri çekildi. Bu seviyenin altında 1.855 dolar önemli bir destek olurken, 1.900 doların yeniden aşılması halinde altının yeniden yükseliş kanalına girebileceği belirtiliyor.

2021 için iyimser cephenin altın tahminleri

Virüsün çok hızlı bir şekilde kontrol altına alınması, ABD Merkez Bankası ileriye dönük tutumunu değiştirebilir ve kötümser cepheye göre fiyatları 1.900 dolar bariyerinde baskılayabilir. İyimser tarafta olanların tahminleri ise şöyle:

– Goldman Sachs, enflasyonist baskılarla fi yatların yukarı gitmesini bekliyor ve gelecek 12 ay için 2.300 dolar/ons hedefini koruyor.

– CIBC de aynı görüşte. Kanadalı banka, altının 2021’de daha da güçlenerek 2.300 doları test edeceği tahmininde bulunuyor.

– TD Securities ekonomistleri, Fed’in ultra düşük faizi koruyacağını ve aşının normalleştirdiği ekonominin enflasyon yaratacağını öngörerek, altın fi yatlarının 2.000 doların üzerine çıkmasının mümkün olduğunu belirtiyorlar.

– BNP Paribas, altının son bin hamle yaparak 2.000 doların üzerine çıkacağını düşünüyor. Bankanın emtia araştırmaları başkanı Harry Tchilinguirian, fiyatların yılın ikinci çeyreğinde ortalama 2.010 dolara yükseleceğini belirtiyor.

– Eski bir hedge fon analisti Jeff Opdyke, ABD’de yeni başkanı seçim vaatlerini yerine getirdikçe sarı metalin Ağustos ayında gördüğü 2.075 dolarlık rekor seviyeyi aşacağını öngörüyor. Opdyke, ABD’nin yüksek borçları nedeniyle para basmak zorunda kalmasıyla altının 2021’de 2.500 dolar seviyesini test etmesini bekliyor.

– Standard Chartered, 2021’in ilk çeyreğinde fi yatların 2.100 doları test edebileceğini düşünüyor.

– Citi analistleri, önümüzdeki 6-9 ay içinde fi yatların 2.100 dolara doğru hareket etmesini bekliyor. Citi’ye göre küresel negatif getirili borç miktarı 16.5 trilyon dolarla rekor kırarken, altına sahip olma maliyeti önemli ölçüde azaldı.

''dunya.com''